医药网7月21日讯 7月18日,京新药业发布公告称,独家产品匹伐他汀钙分散片通过了一致性评价,成为第七个过评的他汀类药物。他汀类一直是降血脂药中最受欢迎的品种,米内网数据显示,在中国公立医疗机构终端血脂调节剂TOP10品种中有7个他汀类(含复方制剂),万众瞩目的国家集采中,第一轮(4+7、联盟地区)入选名单中就有阿托伐他汀钙片、瑞舒伐他汀钙片,第二轮有辛伐他汀片,第三轮已是箭在弦上,匹伐他汀口服常释剂型已被圈中。尽管他汀类备受关爱,但目前市场竞争愈发激烈,血脂调节剂市场还有哪些“新血液”存在爆发的潜力?

亚类排名上升至TOP1,十大产品他汀类霸屏

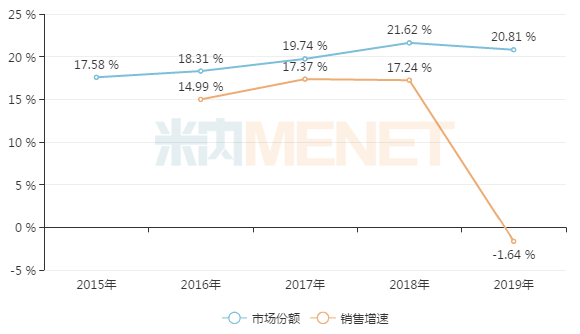

图1:中国公立医疗机构终端血脂调节剂市场情况

来源:米内网中国公立医疗机构终端竞争格局

高脂血症是中老年人常见疾病,作为心血管系统药物中重要的亚类,其临床需求也在逐年攀升。米内网数据显示,2015-2018年在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端,血脂调节剂在心血管系统药物市场中的份额逐年上涨,排名也从2015年的TOP3上升至2018年的TOP2。2019年,血脂调节剂排名上升至TOP1,但销售增速出现首次下滑,整体销售规模在263亿元左右。

表1:2019年血脂调节剂TOP10产品情况(单位:亿元)

来源:米内网中国公立医疗机构终端竞争格局

从产品销售情况来看,TOP10产品9个为他汀类(含复合制剂),其中阿托伐他汀钙片、瑞舒伐他汀钙片、阿托伐他汀钙胶囊及匹伐他汀钙片为超10亿产品。

国家集采第一轮(4+7试点城市、联盟地区)阿托伐他汀钙片、瑞舒伐他汀钙片成为了血脂调节剂的代表:4+7试点城市集采分别由嘉林药业、京新药业独家中标,中标单价为0.94元/片(20mg)、0.78元/片(10mg);联盟地区集采时,阿托伐他汀钙片由齐鲁制药、兴安药业、乐普制药分享市场,中标单价为0.12元/片(10mg)、0.13元/片(10mg)、0.32元/片(10mg)及0.55元/片(20mg),瑞舒伐他汀钙片则由瀚晖制药、山德士、南京正大天晴分享市场,中标单价分别为0.2元/片(10mg)、0.23元/片(10mg)、0.3元/片(10mg)。

参与集采的企业越来越多,可见大品种市场的竞争越来越激烈,尤其对于一些临床上已经非常成熟的品种,赢得集采等于赢得了医院终端的入门券,以价换量成为了一些“光脚”企业的曙光。然而,对于阿托伐他汀钙片、瑞舒伐他汀钙片这两个大品种而言,由于本来的需求量大,这样的地板价也对整体销售规模造成了严重的影响。2019年这两个超10亿品种在中国公立医疗机构终端的销售增速分别为-5.06%、-2.94%,为最近四年来首次增速负值。从中标企业的情况看,阿托伐他汀钙片4+7试点城市独家中标企业嘉林2019年销售额增长率为-31.89%,联盟地区集采执行时间跨度在2019年四季度至2020年一季度,目前最终情况仍需静待市场结果。但毋庸置疑的,集采对于齐鲁制药、兴安药业这样的“光脚”企业,肯定是利好。

瑞舒伐他汀钙片4+7试点城市独家中标企业京新药业2019年销售额增长率为7.83%,联盟地区中标的瀚晖制药、山德士、南京正大天晴均为补充申请获批,低价中标无疑只为了保持已经占领的一席之地罢了。

第二轮国家集采已于今年4月开始落地,辛伐他汀片由京新药业、山德士分享市场,中标单价分别为0.11元/片、0.17元/片,2019年两家企业在中国公立医疗机构终端的市场份额为16.07%、1.36%,目前市场领军企业默沙东占比超过53%。可以预见,集采之下,原研份额有望进一步被抢夺。

TOP4产品匹伐他汀钙片也是一个超10亿产品,2019年在多个他汀类重磅产品销售下滑的态势下,依然保持30%以上的增速,潜力不容小觑。据悉,第三轮国家集采已是箭在弦上,多地已经陆续开展报量工作,匹伐他汀口服常释剂型成为本轮血脂调节剂的代表,目前匹伐他汀钙片过评企业有补充申请获批的江苏万邦生化医药集团,按4类仿制获批并视同过评的信立泰、南京长澳制药,匹伐他汀钙分散片过评企业有补充申请获批京新药业,有了第一轮“光脚”企业躺赢的经验,相信本轮的竞价也将异常火热。

2019年至今17个新品获批,他汀类热度不减

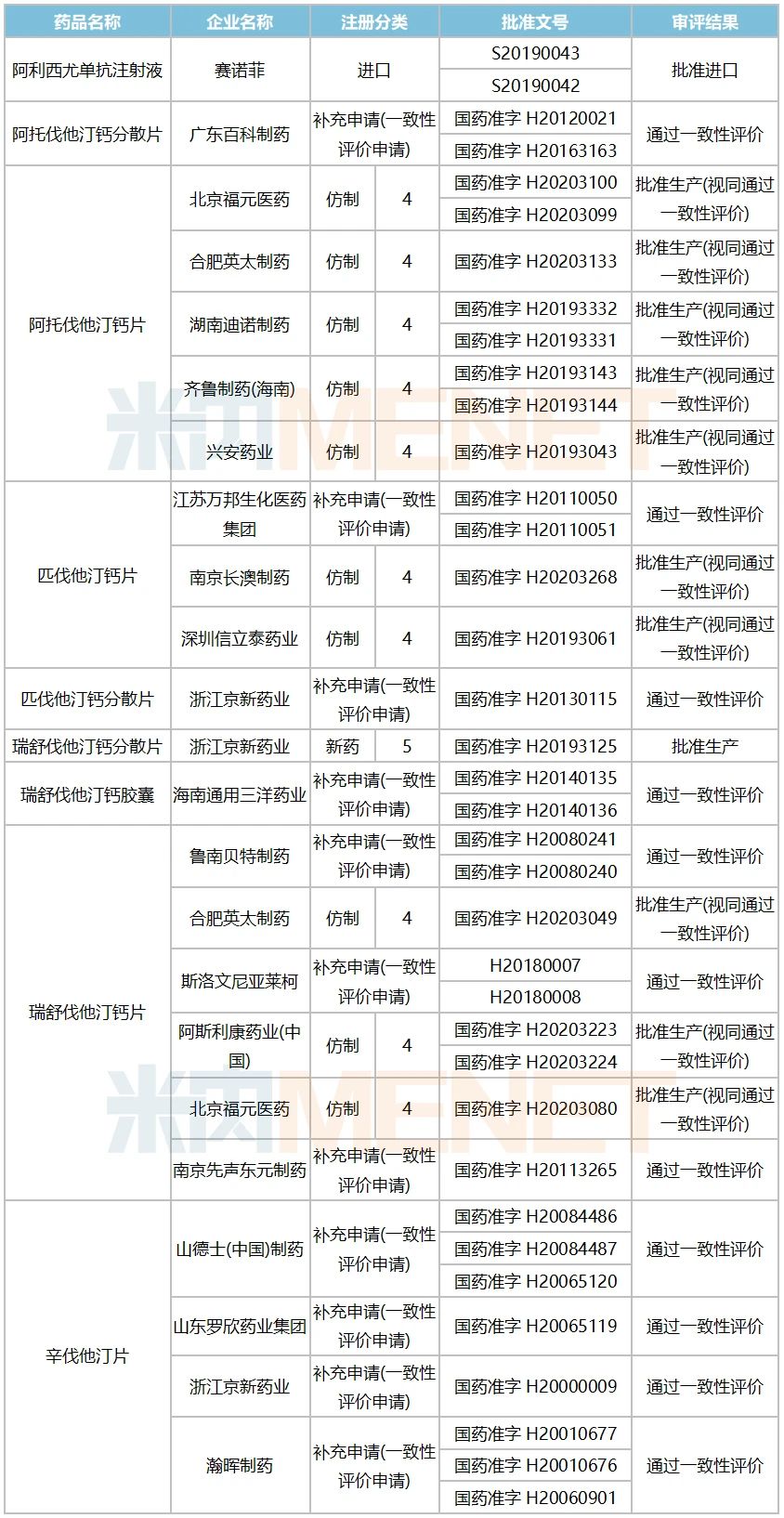

表2:2019年至今获批的血脂调节剂产品情况

来源:米内网MED中国药品审评数据库2.0

2019年至今,血脂调节剂共有37个批文获批,除了赛诺菲的阿利西尤单抗注射液获批进口外,15个批文获批生产(含视同过评)均围绕着他汀类产品,预计未来阿托伐他汀、匹伐他汀、瑞舒伐他汀相关产品的市场竞争将越发激烈。

2019年12月28日,赛诺菲的PCSK9抑制剂类降脂药阿利西尤单抗注射液获得国家药监局批准上市,用于原发性高胆固醇血症(杂合子型家族性和非家族性)或混合性血脂异常的成年患者,以及降低动脉粥样硬化性心血管疾病患者的心血管事件风险。目前,全球共有两款PCSK9抑制剂获批上市,分别为赛诺菲/再生元的Praluent和安进的Repatha,前者于2015年在美国获批上市,是FDA批准的首个PCSK9抑制剂,安进的Repatha(依洛尤单抗)已于2018年在中国获批上市。赛诺菲提交的阿利西尤单抗注射液上市申请于2018年12月获得CDE承办,2019年2月被纳入优先审评。

图2:目前已获批的瑞舒伐他汀钙分散片相关情况

来源:米内网一键检索

浙江京新药业的瑞舒伐他汀钙分散片为新规格获批上市,该公司在公告中提到,瑞舒伐他汀钙分散片遇水快速崩解,尤其适合老人或吞服困难的患者,提高患者服药的顺应性。其获批进一步丰富了公司他汀系列产品和剂型,有利于提升公司心脑血管系列产品的市场竞争力。

非他汀类杀出重围,1个新药3个首仿将引爆市场

表3:2019年至今在审的他汀类(含复方制剂)产品上市申请情况

来源:米内网MED中国药品审评数据库2.0

前几年,他汀类降脂药在市场上如鱼得水,吸引了不少企业加大了研发力度,国家层面启动的集采只接受原研、参比制剂以及过评产品参与竞标,很多原来没有进入市场的企业都按新分类仿制去申报上市了。2019年至今,他汀类相关产品有48个受理号申报上市,涉及1个进口产品(3个受理号),其余45个受理号均为4类仿制,涉及阿托伐他汀钙片、氨氯地平阿托伐他汀钙片、匹伐他汀钙片、瑞舒伐他汀钙片、辛伐他汀片,原本已经竞争激烈的市场将继续暴走。

表4:2019年至今在审的非他汀类产品上市申请情况

来源:米内网MED中国药品审评数据库2.0

就在大家还沉迷于进入他汀类市场分一杯羹的同时,一批国内研发实力较强的药企已经把目光放到其他血脂调节剂新品上了,2019年至今共有5个非他汀类产品的上市申请在审(涉及11个受理号),其中包括了1个1类新药,3个产品的国内首仿之争也进入了白热化阶段。

海正药业的海泽麦布片于2013年10月申报Ⅱ/Ⅲ期临床试验获受理,该药品拟用于治疗原发性高胆固醇血症,2018年9月海泽麦布单药完成Ⅲ期临床试验,结果达到预设标准,可降低LDL-C、TCH、non-HDL-C、ApoB水平,2周起效,起效快且效果平稳,长期使用不良反应发生率低,安全性高,耐受性好。对合并动脉粥样硬化性心血管疾病及等危症,经常规他汀药物治疗仍未达到目标值的高胆固醇血症患者,加用海泽麦布降脂疗效优于他汀剂量增倍,且不良事件、不良反应发生频率更低。据悉,目前国外已上市同一作用靶点药物为默沙东的依折麦布,该产品全球销售峰值出现在2013年达26亿元。海泽麦布片其中一个受理号CXHS1900004于2019年3月被纳入了优先审评,目前两个受理号均在审评审批中。

默沙东的依折麦布片用于原发性高胆固醇血症、纯合子家族性高胆固醇血症(HoFH)和纯合子谷甾醇血症(或植物甾醇血症)治疗,2006年在我国批准上市,目前国内暂无仿制药。2019年在中国公立医疗机构终端血脂调节剂产品TOP10中排在第九位,是唯一上榜前十的非他汀类产品。该产品进入2017版国家医保目录后销售额突飞猛进,2017-2019年的增速分别为42.25%、134.92%、50.76%,目前仍是2019版国家医保目录乙类品种,限制使用范围也从2017版的“限他汀类药物治疗效果不佳或不耐受患者的二线用药”改为“限他汀类药物治疗效果不佳或不耐受的患者”。目前国内药企中有4家申报了4类仿制,从时间来看,湖南方盛制药、北京福元医药、重庆圣华曦药业均在2019年获得承办,首仿之争难分伯仲。

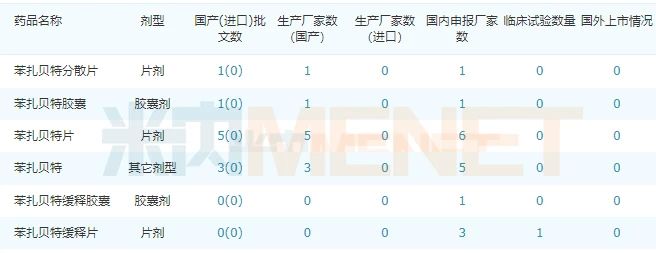

图3:目前国内市场上苯扎贝特相关产品的获批情况

来源:米内网一键检索

苯扎贝特是2019年中国公立医疗机构终端血脂调节剂TOP13品种,目前市场上获批的相关产品包括了分散片、胶囊以及普通片剂,暂无缓释片获批。江苏天士力帝益药业于2012年6月申报6类仿制上市最终获批临床,陕西步长高新制药也于2015年2月申报6类仿制上市于2016年2月获批临床。江苏天士力帝益药业于2019年12月申报3类仿制上市,目前正在审评审批中,此外暂无其他企业的受理号在审。

欧米加-3-酸乙酯90软胶囊主要和低脂饮食一起用于降低高甘油三酯血症,暂未进入中国市场,雅培贸易(上海)申报5.1类进口,国内药企中四川国为制药、成都盛迪医药申报3类仿制。从时间来看,恒瑞子公司成都盛迪医药于2019年12月获得承办,四川国为制药在2020年2月获得承办,雅培贸易(上海)则是2020年6月获得承办,最终是进口先获批还是恒瑞拿下首仿,我们拭目以待。

来源:米内网数据库、公司公告

审评数据统计截至2020年7月20日,如有错漏,敬请指正。

(以上信息来源于医药网)

琼公网安备 46010602000893号

琼公网安备 46010602000893号