医药网7月30日讯 7月21-25日,2021米思会在昆明完满落幕,在本次大会上,米内网零售中心总监/资深研究员林赟带来了《2021年慢病用药零售市场与消费行为分析》。数据显示,降压药、心脑血管用药、降糖药、抗血栓形成药、降脂药五大慢病用药2020年在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院以及中国城市实体药店终端合计销售额达3078亿元。从消费行为特征来看,慢病用药患者会成为药店的引流人群,如何更好地、专业地服务慢病人群,是需要工商共同解决的问题。

慢病零售市场攀升至467亿,五类用药TOP10品牌曝光

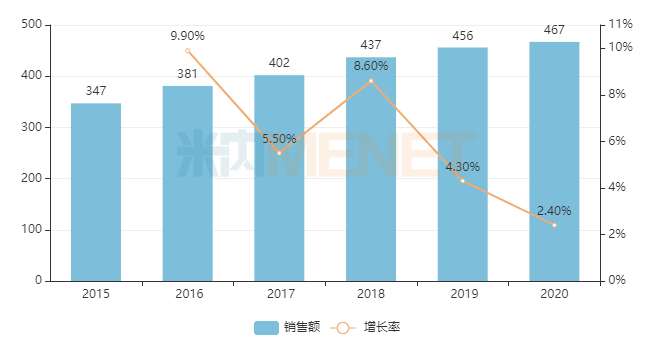

图1:中国城市实体药店慢病用药销售规模与增长趋势(单位:亿元)

随着生活节奏加快,高血压、糖尿病、高血脂等慢病的发病率在逐渐提高,从而促进了降压药、心脑血管用药、降糖药、抗血栓形成药、降脂药等慢病用药市场规模的提升。米内网数据显示,在中国城市实体药店终端慢病用药的市场规模在2017年已突破400亿,并且逐年上涨,2020年因疫情影响,部分患者改变了购药习惯,增速放缓至2.4%,但依然跑赢总体市场。从整个格局来看,慢病用药在中国城市实体药店终端的占比保持在19%左右。

五类药品所占的比例不尽相同,2020年降压药占32.1%(同比增长0.5%),心脑血管用药占27.9%(同比增长0.7%),降糖药占21.5%(同比下滑1%),降脂药占11.7%(同比增长0.6%),抗血栓形成药占6.8%(同比下滑0.8%)。

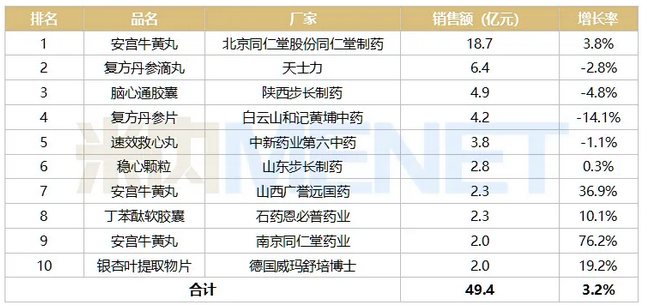

表1:2020年中国城市实体药店降压药TOP10品牌

作为零售市场慢病用药第一大类,2020年降压药TOP10品牌合计揽下了67.5亿元的销售额,超10亿品牌有3个。从增速情况来看,辉瑞、拜耳、阿斯利康、诺华、默沙东等外企加大了零售市场的开拓力度,销售均有明显增长。赛诺菲的厄贝沙坦氢氯噻嗪片因国采中标后大幅降价,在2020年跌出了前十。

表2:2020年中国城市实体药店心脑血管用药TOP10品牌

2020年心脑血管用药TOP10品牌合计销售额接近50亿元。中成药方面,安宫牛黄丸有三个品牌上榜,其中北京同仁堂股份同仁堂制药“封王”,山西广誉远国药、南京同仁堂药业的销售额增速分别达36.9%、76.2%。化学药方面,石药恩必普药业的丁苯酞软胶囊、德国威玛舒培博士的银杏叶提取物片的销售额也在快速增长,2020年的增长率均在两位数。

表3:2020年中国城市实体药店糖尿病用药TOP10品牌

在中国城市实体药店终端,2020年糖尿病用药TOP10品牌被外企占了9个席位,甘李药业的重组甘精胰岛素注射液作为唯一的国产品牌排在了第十位。受国采大幅降价影响,2020年拜耳的阿卡波糖片(拜糖平)销售下滑接近40%。

表4:2020年中国城市实体药店降脂药TOP10品牌

前三批国采的足迹也涉及到了降脂药市场,阿托伐他汀钙片和瑞舒伐他汀钙片为第一批国产目录产品,受降价及失标影响,北京嘉林药业大跌25.0%,但进口品牌却依然有不俗的增长,可见外企加大对零售市场开拓与营销力度,国内生产企业备受压力。江苏万邦生化的匹伐他汀钙片中标了第三批国产,在2020年四季度开始执行,去年增速达139%,2021年的情况值得继续观察。此外,值得注意的是,安进的依洛尤单抗注射液在2019年高调地进入零售市场,2020年增速高达180%,生物药也在零售市场爆发着不俗的潜力。

表5:2020年中国城市实体药店抗血栓药TOP10品牌

抗血栓形成药在慢病市场的占比较少,2020年TOP10品牌合计销售额在27亿元左右。同样经历国采的冲击,经典用药氯吡格雷片降幅十分明显,赛诺菲降34.6%,国内药企信立泰、乐普药业的降幅也在30%以上。拜耳的利伐沙班片和阿斯利康的替格瑞洛片增幅明显,增长率均达两位数。

消费行为特征剖析,慢病患者成为药店的引流人群

据米内网全新打造的“零售市场消费者购买行为洞察系统”数据显示,2021年1-5月样本药店的店均客流量合计为14418,从人物肖像来看,慢病购买者年龄分布偏老龄化;从购买习惯来看,规模较大的药店,慢病购买者的渗透率就越高。

林赟提到,慢病用药购买者属于中重度购买群体,约有23%的中重度慢病用药购买者贡献约75%的消费金额,抗血栓、降脂、心脑血管用药的购买者每次购买数量都超过了8个,而慢病用药购买者的非慢病用药关联购买较低。慢病患者更加依赖医保支付模式,在样本药店中,通过O2O和电商平台购买慢病用药的客流量仅有5.6%。

总的来看,慢病人群的特征是男女各占一半,且老龄段人数较多。同时,随着人口老龄化加速,慢病人群的渗透率也随之增多,客单价高且慢病会员的销售贡献度也高,因此慢病人群可作为引流人群,工商要思考如何进行有效沟通,如何更好地进行会员服务是较为关键的问题。此外,慢病人群对医保支付的信赖度高,医保药店资质较为重要。

数据来源:米内网数据库

注:中国城市实体药店终端竞争格局数据库是覆盖全国293个地市及以上城市实体药店(不含县乡村实体药店),对全品类进行连续监测的放大版城市实体药店数据库。上述销售额以产品在终端的平均零售价计算。

琼公网安备 46010602000893号

琼公网安备 46010602000893号