医药网3月23日讯 对于药企而言,研发能力是其保持市场竞争力与可持续经营发展的基础,而研发投入费用则是衡量其研发状况的重要指标之一。那2019年各家跨国药企的研发投入力度如何呢?谁家的研发投入涨势最猛,谁家又惨跌?

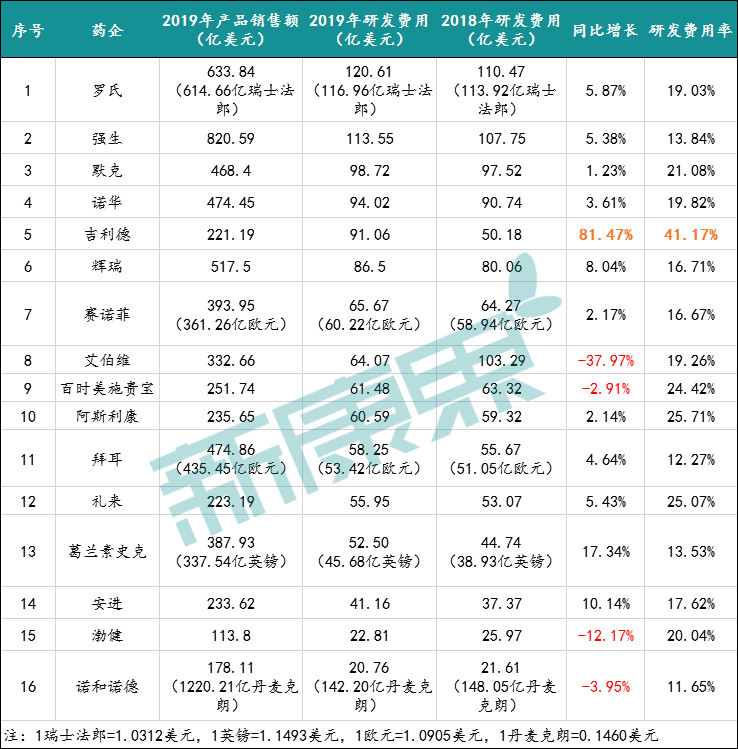

本文统计了16家头部跨国药企去年的研发投入情况。2019年,罗氏、强生、辉瑞等16家跨国药企的研发总费用为1107.7亿美元。其中,与2018年不同,研发费用超100亿美元的只有罗氏与强生这两家,而艾伯维则跌出了“百亿美元投入部”。从研发费用的增速来看,也是艾伯维减少最多,同比下降37.97%。除了艾伯维外,百时美施贵宝、渤健及诺和诺德研发投入也呈负增长;而吉利德表现则与艾伯维截然相反,研发费用猛增81.47%,研发费用率高达41.17%。除吉利德外,研发费用率超20%的还有默克、百时美施贵宝、阿斯利康、礼来及渤健。而诺和诺德的研发费用及研发投入率均为最低,分别为21.61亿美元、11.65%。

图表1:16家跨国药企2019年研发投入情况

来源:各公司2019年财报,中康产业资本研究中心

1、5家典型药企的研发投入分析

下面主要选取其中5家研发投入变化较大或表现较差的企业进行分析讨论:艾伯维、渤健、百时美施贵宝、诺和诺德、吉利德。

(1)艾伯维研发投入“缩水”38%,研发费用回归“正轨”

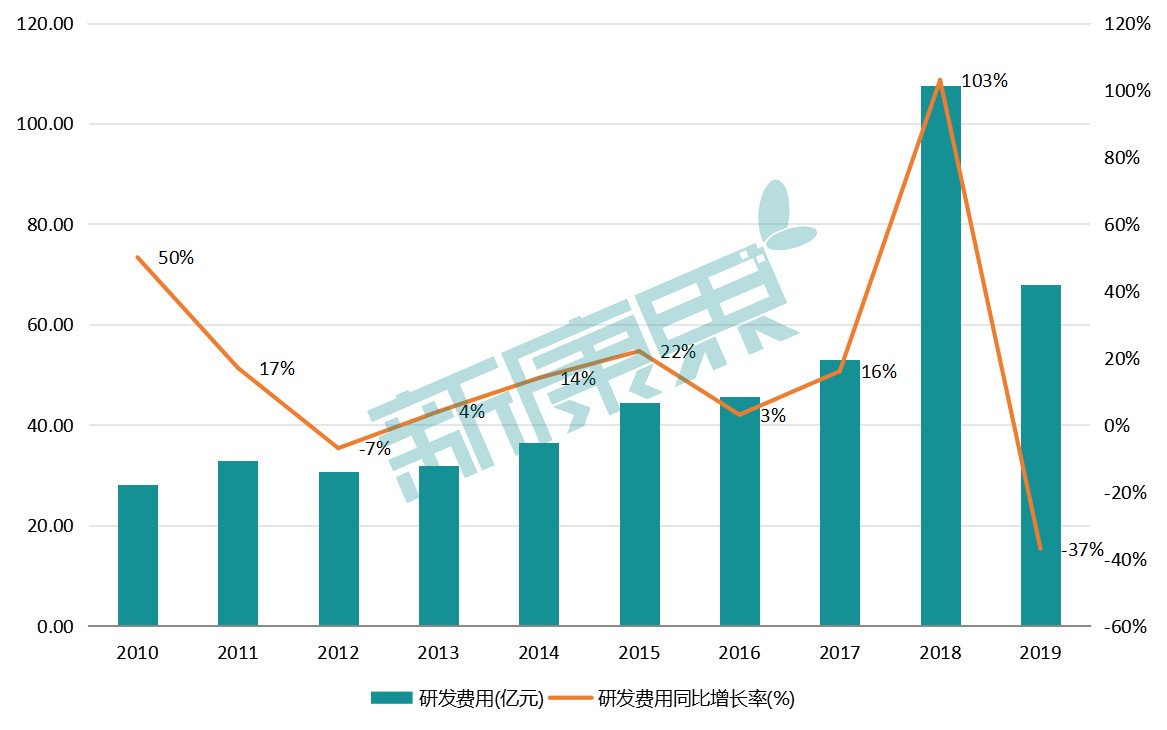

从数据上看,艾伯维的研发投入从2018年的103.29亿美元降至了2019年的64.07亿美元,同比降幅高达37.97%,研发投入严重“缩水”。为何其去年的研发费用会降得这么厉害呢?

实际上,艾伯维并非突然减少了其研发投入,而是将研发费用放回了“正轨”。从艾伯维历年的研发费用情况来看,2018年显得格外突兀,彼时其研发费用猛增103%,这才有了2019年的缩水近40%。但若是排除2018年这个“异常数据”,按照正常的变化幅度,预计2019年的变化落差不会如此之大。

图表2:艾伯维历年研发投入情况

来源:同花顺iFind,中康产业资本研究中心

而艾伯维之所以会在2018年斥巨资投入,主要是由于修美乐。众所周知,艾伯维对其核心产品修美乐的依赖性很大(修美乐的销售额将近占据了艾伯维营收的60%)。而随着修美乐核心专利期临近,艾伯维一方面尽可能延长其专利时间,另一方面则寻求补位产品。

2016年12月31日,修美乐在美国市场的核心专利到期,但艾伯维成功将美国生物仿制药威胁推迟至2023年。然而其欧洲市场专利于2018年10月16日到期。为了化解这一危机,艾伯维只能通过最快捷的办法——并购来寻求新产品。修美乐被动腾出的空间,只能以主动换鸟来填补。于是在2018年,艾伯维卯足干劲,研发投入也飙升至了百亿美元。

(2)受2018年十年10亿美元大单影响,渤健去年研发费用同比下滑12.17%

渤健的研发投入降幅仅次于艾伯维,为-12.17%。这主要是因为渤健在2018年有一个与Ionis Pharmaceuticals的十年10亿美元的大单,包括3.75亿美元的签约金以及用于购买1150万股Ionis股票的6.25亿美元。Ionis可以说是渤健的老伙伴了,两者有多年的合作关系,渤健获批治疗罕见病脊髓肌萎缩(SMA)的第一个新药Spinraza就是由Ionis公司研制的。而2018年两者的十年协议,将为广泛的神经

开发新型反义寡核苷酸候选药物。

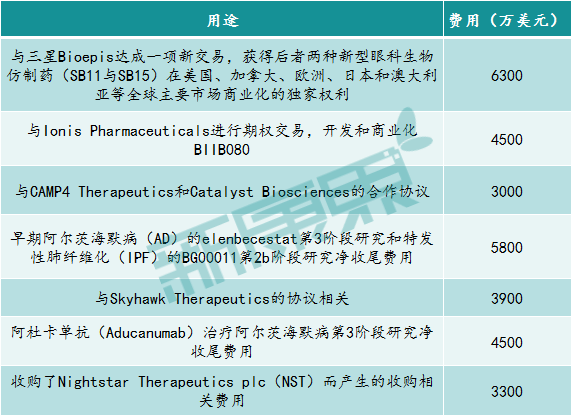

另外,据渤健2019年各季度的财报显示,2019年渤健的部分研发费用用于了与三星Bioepis、Ionis Pharmaceuticals、Catalyst Biosciences及Skyhawk Therapeutics等公司的合作交易,以及阿尔兹海默症、特发性肺纤维化等疾病产品的临床研究上。

其中,颇受关注的“起死回生”的阿尔兹海默症药物Aducanumab第3阶段研究净收尾费用为4500万美元。此前,公司计划于今年年初于FDA提交该药的生物制品许可申请(BLA),并将继续与欧洲和日本药品监管机构进行沟通。不过,目前尚未有任何相关消息传出。

图表3:渤健2019年部分研发费用使用情况

来源:渤健2019年各季度财报,中康产业资本研究中心

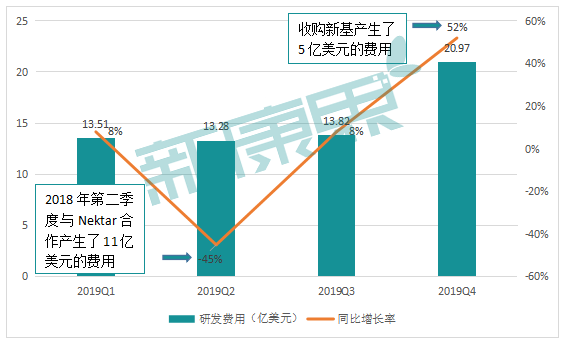

(3)BMS研发投入小幅下滑,Q2季度研发费用减少45%影响明显

百时美施贵宝2019年的研发投入有小幅下滑,为61.48亿美元,同比下降2.91%。从其去年各季度的研发投入情况可以看出,这主要是受第二季度研发费用减少了45%,降至13.28亿美元的影响。虽说第一、三、四季度其研发投入均呈现增长状态,但却仍未抵消其第二季度投入下滑的影响。而究其原因,这主要是由于2018年第二季度百时美施贵宝与Nektar合作产生了11亿美元的费用。

彼时,百时美施贵宝正积极的拓展其免疫疗法的治疗领域,同Nektar合作开发NKTR-214与Opdivo或Yervoy联合用药的治疗方案。这一方案计划广泛的拓展包括黑素瘤、肾细胞癌、非小细胞肺癌(NSCLC)、膀胱癌和三阴性乳腺癌等在内的适应症。

图表4:百时美施贵宝2019年各季度研发投入情况

来源:BMS2019年各季度财报,中康产业资本研究中心

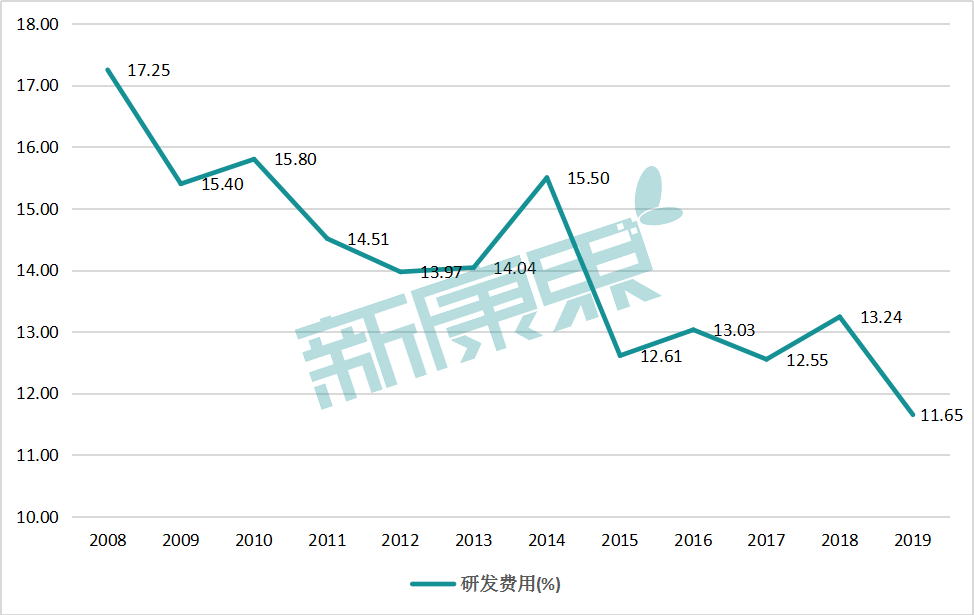

(4)诺和诺德发展进入瓶颈期,研发费用率创10年最低

诺和诺德2019年的研发费用为142.2亿丹麦克朗,同比下降3.95%。同时,其研发费用率也是统计的这16家药企中最低的,仅11.65%。而从其历年的研发投入率来看,总体呈现下滑趋势,特别是近5年的研发投入率,均不超过15%,而去年也是近10年来的最低。

图表5:诺和诺德历年的研发投入率

来源:同花顺iFind,中康产业资本研究中心

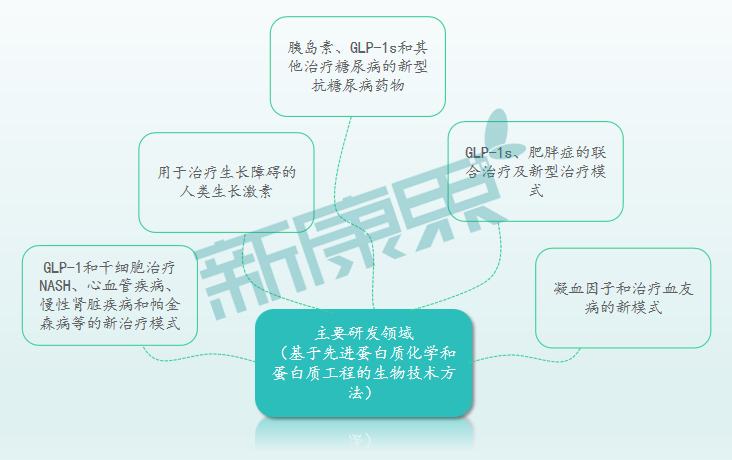

按照业务板块看,其在糖尿病和肥胖症护理业务(121.28亿丹麦克朗)以及生物制药业务(20.92亿丹麦克朗)的研发投入均有减少,同比分别下降了0.77%、19.01%。不过,财报并未给出相应的原因。而从公司近年的营收情况来看,尽管其在糖尿病领域一骑绝尘、稳如泰山,但营收增速却显“疲乏”,去年才稍稍有了点好转。可见企业发展进入了瓶颈期,这也使得其在研发投入方面变得慎之又慎起来。

图表6:诺和诺德主要的研发活动

来源:诺和诺德2019年年报,中康产业资本研究中心

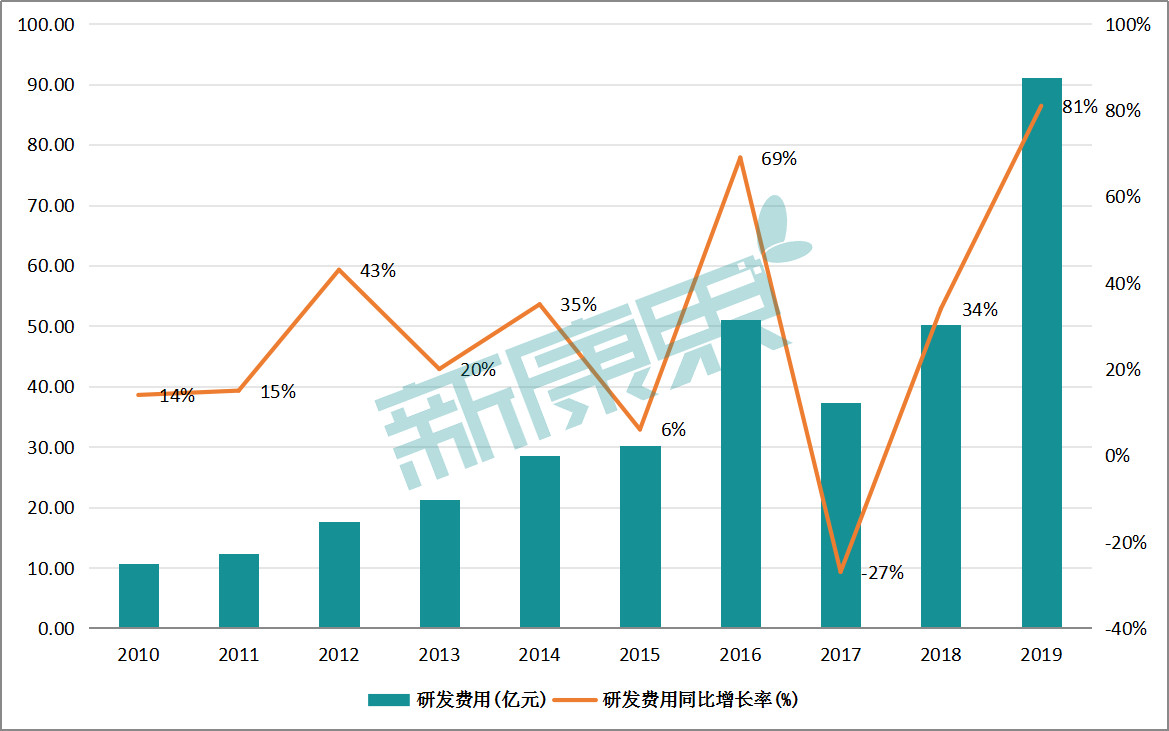

(5)吉利德研发费用增加近40亿美元,研发增速及占比双冠

与艾伯维截然相反,吉利德2019年的研发费用猛增81.47%至91.06亿美元,且其研发费用率也高达41.17%。其研发费用增速及研发费用率可谓是遥遥领先,为这16家药企中的首位。

图表7:吉利德历年研发投入情况

来源:同花顺iFind,中康产业资本研究中心

与2018年相比,吉利德的研发费用增加了近40亿美元。这主要是因为其在去年7月斥资51亿美元增持比利时生物科技公司Galapagos NV的股份,其中包括了39.5亿美元的预付款和11亿美元的股权投资。同时,双方达成一项为期10年的全球合作研发协议,吉利德还获得Galapagos董事会的两个席位。

从产品角度看,在与Galapagos建立10年合作关系后,吉利德获得了三期临床IPF药物GLPG1690、二期临床骨关节炎药物GLPG1972等6个临床资产和20个临床前资产的欧洲以外权益,以及在研产品的优先收购权。

除了Galapagos的交易外,吉利德还报告称增加了对其

项目的投资,部分用于购买FDA优先审查凭证,该凭证是以1.25亿美元的价格从Sarepta Therapeutics公司购买的。

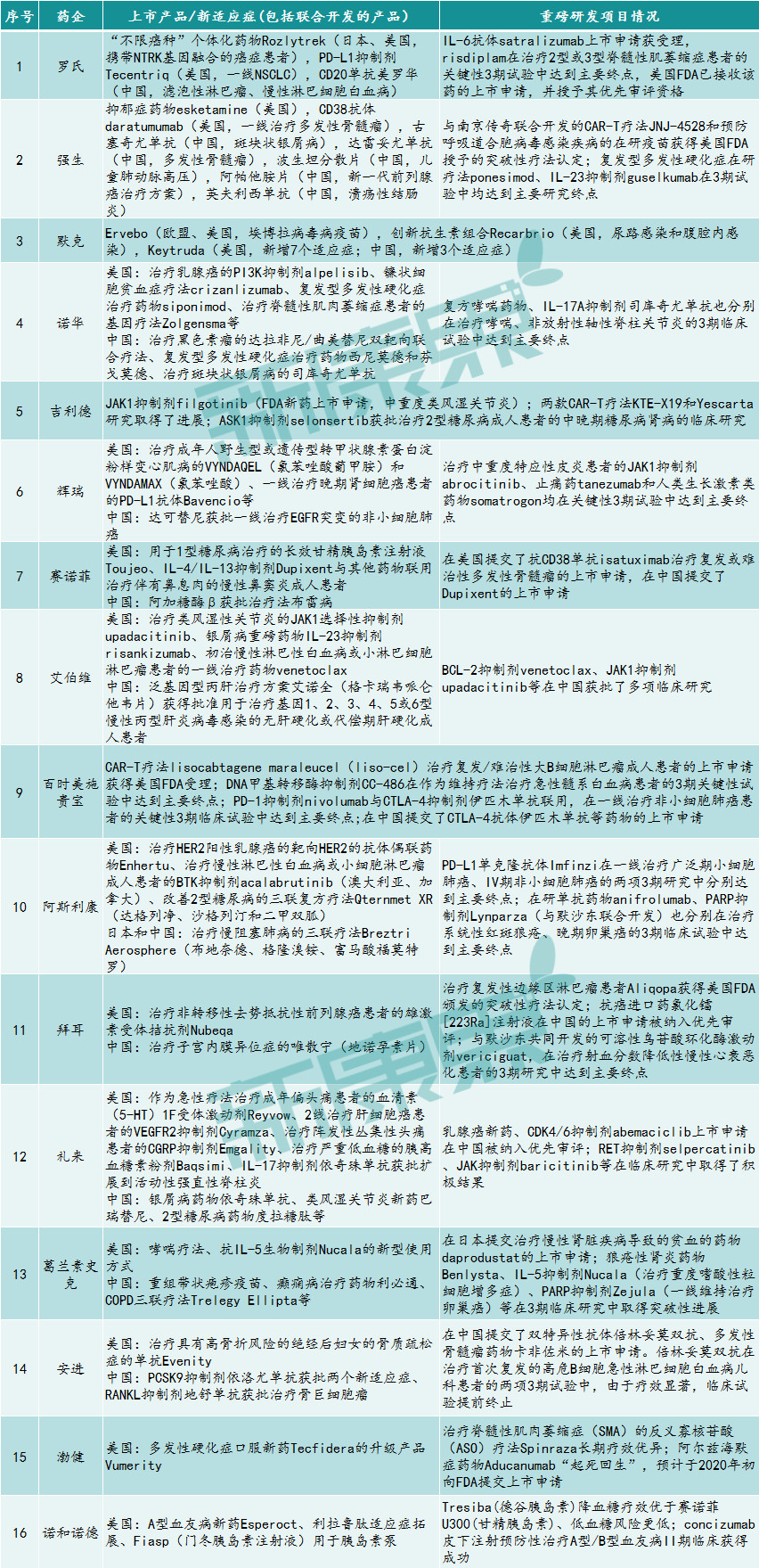

2、16家跨国药企去年的重磅药物研发进展

去年各大跨国药企在研发上的投入也收获了一些重磅的进展,具体的重磅产品上市情况及部分临床研究进展汇总如下。

图表8:16家跨国药企2019年的部分重磅药物研发进展

来源:医药观澜,中康产业资本研究中心

值得一提的是,诺华在去年获批的创新药数量最多,为10个。其中FDA批准6个,NMPA批准4个。而研发投入最多的罗氏及强生去年的创新药获批数量分别为2个及6个,这两家除制药业务外,其他业务占比也较大。

3、结语

研发的投入回报是企业较为关心的问题。而德勤在2019年12月发布的报告中指出,在过去的十年中,日益增加的研发难度削弱了生物制药研发生产力,导致十年来投资回报率持续下降。报告显示,在2019年,全球TOP12生物制药巨头在研发上的投资回报率仅有1.8%,处于10年来的最低水平,这一数字较2018年仅下降0.1%,但与2010年的投资回报率10.1%相比已显著下滑。2013年增加的第二梯队4家生物制药公司(艾伯维、新基、渤健、吉利德)比TOP12巨头的表现要好,但仍面临着相似的生产力挑战和回报降低的问题。

可见,如何提高研发效率及资本利用率是跨国药企们共同面临的一个难题。对于大型药企来说,其实在研发效率方面有不少提升的空间,他们也在这方面不断的进行着改善。具体来说,进行业务瘦身、寻找研发合作伙伴以缩减开支、通过并购获得胜率更大的创新药品种都是其应对措施。而未来,研发价值链会演化重构,高研发决策能力和领导能力、具有核心技术优势、分工极致的企业会更有竞争力。

(来源:医药网)

琼公网安备 46010602000893号

琼公网安备 46010602000893号